«Во-первых, следует отметить, что сама работа над законопроектом началась с того, что мы хотели защитить упрощенную систему и дать возможность этим предпринимателям эволюционным путем перейти на общую систему налогообложения, — отмечает один из авторов законопроекта, председатель Налогового комитета ВРУ, народный депутат Нина Южанина. — Ведь в первом варианте законопроекта Минфина, который был озвучен в сентябре на Национальном Совете реформ, предусматривалась вообще ликвидация третьей группы упрощенцев. А это около миллиона экономически активных лиц, которые могут обеспечить экономическую стабильность в стране и дать толчок для роста.

К сожалению, после регистрации нашего законопроекта именно представители третьей группы наиболее активно и даже агрессивно выступили против либеральной реформы. Около 20 человек пришло под Комитет с плакатами «Южанина, твоя реформа нам не нужна». Но когда мы предоставили упрощенцам все данные и расчеты, рассказали, какие исключения мы делаем для 2-й и 3-й групп и объяснили, почему мы их делаем, все эти люди согласились с нашими аргументами, сказали: вы все правильно делаете».

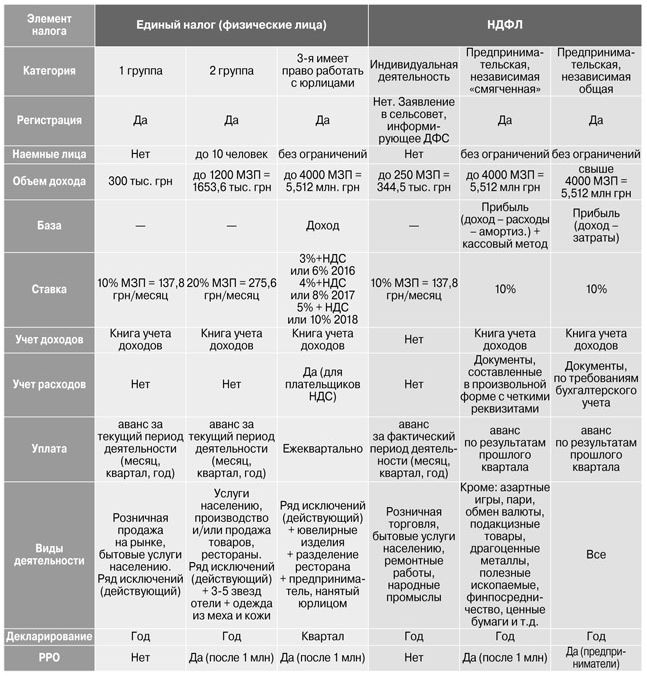

Если говорить конкретно об изменениях, которые предусматривает реформа для упрощенцев, то ситуация выглядит следующим образом.

По первой группе (предприниматели с доходом до 300 тыс. грн) изменений нет никаких.

По второй группе (предприниматели, которые получат доход менее 1200 минзарплат, — то есть до 1 653 600 грн дохода в 2016-м) — по суммам налога и условиям деятельности изменений нет. Однако предусматривается, что такую группу не смогут выбрать владельцы 3—5-звездочных гостиниц и те, кто производит и реализует одежду из меха и кожи.

Наиболее глобальные изменения, говорят авторы законопроекта, коснулись третьей группы предпринимателей, которые платят единый налог (годовой доход — 4000 минзарплат или 5 512 000 грн в 2016-м, сейчас — 20 млн грн). Для них налог увеличивается в следующем году. При существующих ставках 2% + уплата НДС или 4% без уплаты НДС, в 2016 году такие предприниматели уплатят 3%+НДС или 6% без НДС. В следующие два года ставки подрастут — до 10% в 2018-ом, что будет равно общей ставке налога на доходы физических лиц.

Кроме того, к третьей группе, кроме существующих исключений, не смогут относиться предприниматели, которые занимаются производством и продажей ювелирных изделий (на ремонт ювелирки запрещение не распространяется); предприниматели, которые являются структурным подразделением ресторана (например, бар или кухня), а также предприниматели, которые работают у юрлиц как наемные работники и предоставляют им услуги в качестве предпринимателей.

Эти изменения, по замыслу авторов законопроекта, закрывают для большого бизнеса возможности минимизации доходов и уклонения от уплаты налогов. По их подсчетам, уже на первом этапе воплощения реформы это поможет вывести из тени около 25% предпринимателей.

Также законопроект предусматривает изменения для предпринимателей, которые ведут деятельность на общих принципах налогообложения. Здесь появляются две новых категории плательщиков: мелкая единоличная деятельность и «смягченная». Третья категория — это стандартная общая действующая система налогообложения.

Мелкую единоличную деятельность смогут вести физические лица, которым для этого не нужно регистрироваться как предпринимателям, а лишь подать заявление в сельсовет. Что это может быть за деятельность? Например, торговля выращенными на собственном огороде овощами или вылепленными из глины куклами, ремонт обуви и другие бытовые услуги для населения. Такой предприниматель не сможет нанимать рабочих, а его годовой доход должен ограничиваться 250 минимальными зарплатами (в 2016-м — 344 500 грн). Мелкий единоличник не должен вести никаких учетных документов, а его налог будет составлять 10% от минзарплаты (то есть в 2016-м придется платить 137,8 грн/месяц).

Смягченная деятельность будет предусматривать годовой доход до 4000 минзарплат (5 512 000 грн в 2016-м). Это может быть любая деятельность, кроме азартных игр, операций с валютой, драгоценными металлами и ценными бумагами и тому подобное. Такой предприниматель может нанимать неограниченное количество работников, а налог ему будут начислять не из общего дохода, а из прибыли, то есть лишь из тех средств, которые остались после всех расходов (в том числе, на амортизацию). Ставка налога (ПДФО) — 10%.