На сентябрь приходится не только начало нового учебного года, но и не менее масштабное мероприятие — введение в действие «модернизированного» механизма взимания налога на добавленную стоимость. Практика еще скажет свое слово о новом подходе к администрированию НДС, ну а мы зададимся вопросом: каким образом предлагаемые новшества соотносятся с экономической теорией?

Чтобы ответить, хорошо бы, в частности, разобраться в методологических подходах к построению экономических показателей, которые используются для измерения объема валового продукта. Лауреат Нобелевской премии В.Леонтьев в книге «Экономические эссе. Теории, исследования, факты и политика» представляет их следующим образом. «Валовым продуктом называют результат процесса производства, который кроме вновь созданной ценности содержит также ценность благ, затраченных и изношенных при его создании». Последние составные части называют обыкновенно издержками. Определяющим различием между этими двумя суммами ценностей является для статистической методологии то, что первая из них — чистый продукт — появившись в одном производственном процессе, не может занимать такого же места в другом. Напротив, издержки, расходы могут без конца переходить с одной ступени производства в другую и там снова являться в том же виде».

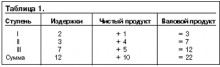

Для взаимосвязанных отраслей народного хозяйства Леонтьев иллюстрирует эти положения на таком примере (табл. 1).

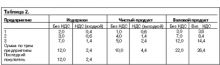

Используя методологический подход, предложенный В.Леонтьевым, можно на условном примере показать, как формируются стоимостные показатели технологически взаимосвязанных предприятий в условиях применения действующего порядка взимания НДС (табл. 2). Для упрощения и наглядности предполагается, что второе предприятие полностью потребляет всю продукцию первого, а третье предприятие — второго. Кроме того, будем считать, что второму предприятию входной НДС (налоговый кредит) полностью возмещается за счет выходного НДС (налогового обязательства) первого предприятия. Соответственно, третьему предприятию компенсация входного НДС производится аналогично за счет выходного НДС второго предприятия (табл. 2).

Сравнивая приведенные таблицы, нельзя не обратить внимание на то, что при общем их подобии имеются и некоторые отличия, обусловленные рядом нюансов. Если в таблице В.Леонтьева (табл. 1) построчно складывать объемы издержек и чистого продукта, то получим объемы валового продукта, величина которых приведена в последней графе таблицы. При выделении в таблице 2 компонентов, которые относятся к исчисляемому в соответствии с действующим законодательством НДС, отмеченная выше зависимость не наблюдается. Так, просуммировав по каждой строке таблицы 2 все компоненты издержек и чистого продукта, мы не получим значений, равных тем, которые приведены в последней графе таблицы 2. Но ошибки тут нет. Мы просто «уперлись» в некоторые своеобразные «детали» действующего механизма взимания НДС. Но поскольку они предопределяют характер всех хорошо известных «прелестей» НДС, то рассмотрим их более обстоятельно.

Нетрудно заметить, что с учетом принятых допущений величина издержек без НДС каждого последующего предприятия равняется объему валового продукта без НДС предшествующего ему предприятия. В свою очередь, последний показатель получен путем сложения издержек без НДС этого предприятия и его чистого продукта без НДС. А так как согласно заданным условиям продукция реализуется полностью, то величина выходного НДС у каждого предшествующего предприятия (он же является входным НДС для каждого последующего предприятия) составляет 20% от объема его валового продукта без НДС. Согласно действующим правилам, коль эта сумма включается в общий объем реализации, соответствующим образом увеличивается объем валового продукта каждого предприятия.

Теперь обратим внимание, какова логика преобразования чистого продукта при переходе от предприятия к предприятию в таблице 2. Так, на предприятии 1 создан чистый продукт без НДС в объеме 1 ед. и к нему по принятым правилам следует добавить 0,6 ед. выходного НДС, величина которого составляет 20% от объема валового продукта без НДС этого же предприятия. На предприятии 2 картина несколько иная. Согласно методологическому подходу В.Леонтьева чистый продукт, который создан на предприятии 1, не может быть частью чистого продукта предприятия 2. На этом предприятии он уже предстает в виде издержек. Причем трансформация происходит следующим образом. К издержкам предприятия 1 в объеме 2 ед. прибавляется чистый продукт без НДС в объеме 1 ед. и полученная сумма — 3 ед. при ведении бухгалтерского учета на предприятии 2 отражается как его издержки. Кроме того, выходной НДС предприятия 1, который отражается в его учете в виде чистого продукта, на предприятии 2 предстает уже в форме входного НДС, что не освобождает его от «принятия сана» издержек. Однако это уже издержки особого рода, так как они попали под патронат государства.

И тут мы раскрываем святая святых действующего механизма взимания НДС. Логика его построения довольно проста. На каждом предприятии формируется выходной НДС, который как бы ненароком увеличивает общий объем чистого продукта. Затем эта искусственно введенная составляющая чистого продукта на следующем предприятии трансформируется в издержки, над которыми берет шефство государство в лице его налоговых органов. А так как издержки обладают отмеченным В.Леонтьевым свойством бесконечно переходить от одного предприятия к другому и при этом не терять своего вида, то это обстоятельство активно используется. В результате государство не просто возмещает издержки (входной НДС) одного предприятия за счет другого (в нашем примере — последующему за счет предыдущего), но и «продвигает» указанные издержки по цепочке взаимосвязанных предприятий с накопительным эффектом.

Сколько «цепочке» ни виться, обязательно будет конец. В таблице 2 он представлен последним покупателем. Если использовать терминологию, сложившуюся в налоговом учете, то это — не зарегистрированный плательщиком НДС покупатель. Проще говоря, им является такое юридическое или физическое лицо, которому входной НДС (уплаченный при приобретении товара или получении услуги) не возмещается.

Рассматривая состав расходов (см. табл. 2), понесенных последним покупателем, следует отметить две их качественно различные составляющие в объеме 12 и 2,4 ед. На выходе предприятия 3 первая составляющая (12 ед.) сформировалась из 7 ед. издержек, которые благодаря упомянутому выше качеству перешли этому предприятию в «наследство» от двух предшествующих предприятий, и 5 ед. чистого продукта без НДС, которые для покупателя по общему правилу предстают в виде расходов. Вторая составляющая (2,4 ед.) включает 0,4 ед., полученные путем начисления 20% на издержки предприятия 1, и 2 ед., представляющие собой долю (20%) от общей суммы чистого продукта всех трех предприятий. Причем ее накопление произошло благодаря отмеченному алгоритму преобразования искусственно накрученного НДС в издержки, что позволило их «продвинуть» до тех юридических или физических лиц, которым они не возмещаются.

Но и это не все. Необходимо обратить внимание на очень интересный момент. Если в таблице 2 исключить (не начислять) выходной НДС у предприятий 1 и 2 и соответственно убрать входной НДС у всех трех предприятий, то фискальный результат останется неизменным. Иными словами, для достижения такого результата достаточно производить начисление налога в размере 20% от общего объема валового продукта лишь того предприятия, которое продает продукцию последнему покупателю. Таким образом, нет особой потребности втягивать остальные предприятия в «НДСные игры». К слову, если в данном случае начисленный предприятию 3 налог отражать без увеличения общего объема его чистого продукта, то взаимосвязь между показателями, характерная для таблицы В.Леонтьева, будет восстановлена.

Полученные в результате проведенного макроэкономического анализа выводы невольно приблизили нас к истокам появления ныне используемой схемы взимания НДС. Она была предложена Вильгельмом фон Сименсоном в начале ХХ века. В его версии указанный налог назывался «облагороженный налог с оборота». И, как мы могли убедиться, теоретически это более точно, так как базой для расчета служит не абстрактная добавленная стоимость, а четко фиксируемый объем оборота.

Однако то, что считалось благородным в начале прошлого века, в реалиях века настоящего может утратить это качество. И «облагороженный налог с оборота» не является исключением. Ныне, при широком использовании для наблюдения за экономической деятельностью предприятий различных классификаторов технико-экономической информации, в частности таких, как «Классификация видов экономической деятельности», «Государственный классификатор продукции и услуг», несложно выделить те виды деятельности, а также продукцию и услуги, которые имеют отношение к «последнему покупателю». Следовательно, «облагораживание НДС» должно бы идти не путем более широкого привлечения налоговой и таможенной служб, казначейства и правоохранительных органов (с целью повышения эффективности взыскания НДС), что произойдет с 1 сентября текущего года, а в прямо противоположном направлении. Речь должна бы идти об отмене НДС, введении налога с оборота, который бы распространялся только на те виды деятельности, а также продукцию и услуги, которые связаны с «последним покупателем». Ставки этого налога должны быть дифференцированными, а его самого было бы правильно рассматривать как альтернативный налогу на прибыль.