На вересень припадає не лише початок нового навчального року, а й не менш масштабний захід — набуття чинності «модернізованого» механізму стягування податку на додану вартість. Практика ще скаже своє слово про новий підхід до адміністрування ПДВ, а ми задамося запитанням: яким чином пропоновані новації співвідносяться з економічною теорією?

Щоб відповісти, добре було б, зокрема, розібратися в методологічних підходах до побудови економічних показників, які використовують для вимірювання обсягу валового продукту. Лауреат Нобелівської премії В. Леонтьєв у книжці «Економічні есе. Теорії, дослідження, факти та політика» представляє їх таким чином. «Валовим продуктом називають результат процесу виробництва, який, крім новоствореної цінності, містить також цінність благ, витрачених і зношених при його створенні». Останні складові частини називають зазвичай витратами. Визначальною відмінністю між цими двома сумами цінностей для статистичної методології є те, що перша з них — чистий продукт — з’явившись в одному виробничому процесі, не може займати такого самого місця в іншому. Навпаки — видатки, витрати можуть без кінця переходити з одного етапу виробництва в другий і там знову бути в тому самому вигляді».

Для взаємопов’язаних галузей народного господарства Леонтьєв ілюструє ці положення на такому прикладі (табл. 1).

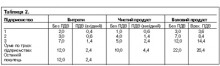

Використовуючи методологічний підхід, запропонований В. Леонтьєвим, можна на умовному прикладі показати, як формуються вартісні показники технологічно взаємопов’язаних підприємств в умовах застосування чинного порядку стягування ПДВ (табл. 2). Для спрощення та наочності передбачається, що друге підприємство цілком споживає всю продукцію першого, а третє підприємство — другого. Крім того, вважатимемо, що другому підприємству вхідний ПДВ (податковий кредит) повністю відшкодовується за рахунок вихідного ПДВ (податкового зобов’язання) першого підприємства. Відповідно, третьому підприємству компенсація вхідного ПДВ проводиться аналогічно за рахунок вихідного ПДВ другого підприємства.

Порівнюючи наведені таблиці, не можна не звернути увагу на те, що за загальної їхньої подібності є й деякі відмінності, зумовлені низкою нюансів. Якщо в таблиці В. Леонтьєва (табл. 1) за рядками складати обсяги витрат і чистого продукту, то отримаємо обсяги валового продукту, величина яких наведена в останній графі таблиці. При виділенні в таблиці 2 компонентів, які стосуються обчислюваного відповідно до чинного законодавства ПДВ, відзначена вище залежність не спостерігається. Так, просумувавши по кожному рядку таблиці 2 всі компоненти витрат і чистого продукту, ми не отримаємо значень, що дорівнюють тим, які наведені в останній графі таблиці 2. Але помилки тут немає. Ми просто «вперлися» в певні своєрідні «деталі» чинного механізму стягування ПДВ. Але оскільки вони зумовлюють характер усіх добре відомих «принад» ПДВ, то розглянемо їх докладніше.

Неважко зауважити, що з урахуванням прийнятих припущень величина витрат без ПДВ кожного подальшого підприємства дорівнює обсягу валового продукту без ПДВ попереднього підприємства. У свою чергу останній показник отримано шляхом складання витрат без ПДВ цього підприємства та його чистого продукту без ПДВ. А оскільки, згідно із заданими умовами, продукція реалізовується повністю, то величина вихідного ПДВ у кожного попереднього підприємства (він же є вхідним ПДВ для кожного подальшого підприємства) становить 20% від обсягу його валового продукту без ПДВ. Згідно з чинними правилами, якщо ця сума включається до загального обсягу реалізації, відповідно збільшується обсяг валового продукту кожного підприємства.

Тепер звернімо увагу, яка логіка перетворення чистого продукту при переході від підприємства до підприємства в таблиці 2. Так, на підприємстві 1 створено чистий продукт без ПДВ в обсязі 1 од. і до нього за прийнятими правилами слід додати 0,6 од. вихідного ПДВ, величина якого становить 20% від обсягу валового продукту без ПДВ цього ж підприємства. На підприємстві 2 картина дещо інша. Згідно з методологічним підходом В. Леонтьєва, чистий продукт, який створений на підприємстві 1, не може бути частиною чистого продукту підприємства 2. На цьому підприємстві він уже з’являється як витрати. Причому трансформація відбувається таким чином. До витрат підприємства 1 в обсязі 2 од. додається чистий продукт без ПДВ в обсязі 1 од., й отримана сума — 3 од. при веденні бухгалтерського обліку на підприємстві 2 відображається як його витрати. Крім того, вихідний ПДВ підприємства 1, який відображається в його обліку як чистий продукт, на підприємстві 2 з’являється вже в формі вхідного ПДВ, що не звільняє його від «прийняття сану» витрат. Проте це вже витрати особливого роду, оскільки вони потрапили під патронат держави.

І тут ми розкриваємо найсвятіше чинного механізму стягування ПДВ. Логіка його побудови досить проста. На кожному підприємстві формується вихідний ПДВ, який ніби ненароком збільшує загальний обсяг чистого продукту. Потім ця штучно введена складова чистого продукту на наступному підприємстві трансформується у витрати, над якими бере шефство держава в особі її податкових органів. А оскільки витрати наділені відзначеною В. Леонтьєвим властивістю нескінченно переходити від одного підприємства до іншого і при цьому не втрачати свого вигляду, то ця обставина активно використовується. У результаті держава не просто відшкодовує витрати (вхідний ПДВ) одного підприємства за рахунок іншого (в нашому прикладі — подальшому за рахунок попереднього), а й «просуває» вказані витрати по «ланцюжку» взаємопов’язаних підприємств із накопичувальним ефектом.

Скільки «ланцюжку» не витися, обов’язково буде кінець. У таблиці 2 він представлений останнім покупцем. Якщо використати термінологію, що склалася в податковому обліку, то це — незареєстрований платником ПДВ покупець. Простіше кажучи, ним є така собі юридична чи фізична особа, якій вхідний ПДВ (сплачений при придбанні товару або отриманні послуги) не відшкодовується.

Розглядаючи склад витрат (див. табл. 2) останнього покупця, слід відзначити дві їхні якісно різні складові в обсязі 12 і 2,4 од. На виході підприємства 3 перша складова (12 од.) сформувалася з 7 од. витрат, які завдяки вищезгаданій якості перейшли цьому підприємству в «спадок» від двох попередніх підприємств, і 5 од. чистого продукту без ПДВ, які для покупця за загальним правилом постають як витрати. Друга складова (2,4 од.) включає 0,4 од., отримані шляхом нарахування 20% на витрати підприємства 1, і 2 од., які є часткою (20%) від загальної суми чистого продукту всіх трьох підприємств. Причому її накопичення сталося завдяки відзначеному алгоритму перетворення штучно накрученого ПДВ на витрати, що дозволило «просунути» їх до тих юридичних чи фізичних осіб, яким їх не відшкодовують.

Але і це не все. Необхідно звернути увагу на дуже цікавий момент. Якщо в таблиці 2 виключити (не нараховувати) вихідний ПДВ у підприємств 1 і 2 та відповідно прибрати вхідний ПДВ у всіх трьох підприємств, то фіскальний результат залишиться незмінним. Іншими словами, для досягнення такого результату досить проводити нарахування податку в розмірі 20% від загального обсягу валового продукту лише того підприємства, яке продає продукцію останньому покупцю. Таким чином, немає особливої потреби втягувати інші підприємства до «НДСних ігор». До речі, якщо в цьому випадку нарахований підприємству 3 податок відображати без збільшення загального обсягу його чистого продукту, то взаємозв’язок між показниками, характерний для таблиці В. Леонтьєва, буде відновлено.

Отримані в результаті проведеного макроекономічного аналізу висновки мимоволі наблизили нас до джерел появи нині використовуваної схеми стягування ПДВ. Її запропонував Вільгельм фон Сіменсон на початку ХХ століття. У його версії вказаний податок мав таку назву — «облагороджений податок з обігу». І, як ми могли пересвідчитися, теоретично це точніше, оскільки базою для розрахунку слугує не абстрактна додана вартість, а чітко фіксований обсяг обігу.

Однак те, що вважалося благородним на початку минулого століття, в реаліях століття нинішнього може втратити цю якість. І «облагороджений податок з обігу» не є винятком. Нині, за широкого використання для спостереження за економічною діяльністю підприємств різних класифікаторів техніко-економічної інформації, зокрема таких, як «Класифікація видів економічної діяльності» та «Державний класифікатор продукції і послуг», нескладно виділити ті види діяльності, а також продукцію та послуги, які стосуються «останнього покупця». Отже, «облагороджування ПДВ» мало б рухатися не шляхом ширшого залучення податкової та митної служб, казначейства та правоохоронних органів (із метою підвищення ефективності стягнення ПДВ), що станеться з 1 вересня поточного року, а в прямо протилежному напрямі. Мало би йтися про скасування ПДВ, введення податку з обігу, який би поширювався лише на ті види діяльності, а також продукцію та послуги, які пов’язані з «останнім покупцем». Ставки цього податку повинні бути диференційованими, а його самого було б правильно розглядати як альтернативний податку на прибуток.